记者 | 胡颖君

今年是资管新规全面执行的元年,随着监管红利逐步消退,“市值法”逐渐取代“摊余成本法”成估值主流,银行理财正式步入“真净值”时代。

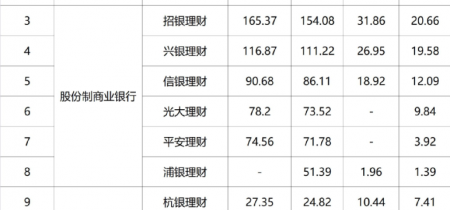

上半年,股债市场震荡剧烈,理财产品净值也历经波折起伏。作为银行理财的展业主体,在破净高峰期,理财公司纷纷下场,使出“降费”、“公开信”、“自购”等十八般武艺来安抚投资者,以期平稳度过破净危机。不过,作为资管机构,投研能力仍然是安身立命之本。银行理财虽然已经不再刚兑,但理财收益依旧是衡量理财公司投研实力的重要指标。

因此,界面新闻记者根据理财公司公开披露的净值数据,按照理财产品属性的不同,整理出权益类、混合类、固收类理财红黑榜。需要指出的是,部分产品仍在封闭期,区间收益率并不代表投资者到手实际收益,该榜单仅供参考。

本篇为固收类理财红黑榜。

一季度债市受到货币宽松预期、疫情反复、宽信用以及外围货币环境及地缘政治等因素影响,收益整体维持震荡走势,受此影响,固收类产品一季度破净数量陡然增加。不过,随着二季度市场的缓慢复苏,部分固收类产品净值又重新回到水上。

信银理财多只固收产品登上红榜,具体包括多彩象信颐分红三年封闭5号、安盈象月月盈三年封闭1号、多彩象大中华稳健收益一年定开2号、多彩象信颐分红三年封闭6号,上半年收益率均在3%-4%之间。

其中,多彩象信颐分红三年封闭5号凭借4.03%的收益率位居上半年固收类理财首位,累计单位净值1.0768。该产品业绩比较基准年化4.8%,一季度末存续规模约5亿元,穿透后非标类资产占比近50%,境内债券和境外债券分别占20%。

投资经理在一季报中强调捕捉震荡债市中蕴藏的交易性机会。“信用方面,行业头部优质高收益债收益率普遍达到8%以上,对风险补偿较为充分。我们注重信用质量,挖掘信用风险可控且具备估值吸引力的标的,捕捉被错杀的优质个券进行配置,提升组合收益。信颐系列投资策略为个券持有到期,所以每当市场出现回撤,都是我们择机买入被错杀的个券的好机会。”

除信银理财外,中银理财也表现不俗,该机构旗下稳汇固收增强(美元封闭式)01期和中银理财稳富(双月开)003两只产品也跻身固收类理财前十,今年以来收益率分别为3.73%、3.56%。

一季度,美债收益率上行,叠加个别信用风险事件的暴露,使得中资美元债遭遇大幅抛售。从表中不难发现,收益率靠后的清一色为投资中资美元债的固收类理财产品,且上榜的10只产品全部破净,其中累计净值最低的是工银理财全球安盈21GS8150,截至二季度末,净值为0.8737。

建信理财海鑫系列多只产品登上黑榜。建信理财海鑫封闭式第5期、海鑫封闭式美元第3期今年以来累计跌幅近10%。

投资经理在一季报中表示,受美联储加息、俄乌冲突、境内疫情、地产销售低迷等因素影响,一季度境外市场出现较强的避险情绪,美元债市场波动剧烈,中资美元债投资级和高收益债券指数均出现不同程度下跌。随着市场信心对国家政策的积极反应,中资美元债投资级和高收益指数也出现止跌回升迹象。在后续投资中将密切关注持仓的信用风险,并根据市场情况和净值表现进行适当调整。

不止是建信理财,交银理财也有多款挂钩美元债的固收理财表现萎靡,从上表可知,交银理财稳享系列五款产品今年上半年累计跌幅超5%。

展望后市,多家理财公司对债市保持谨慎态度。华夏理财表示,经济最差的阶段大概率已经过去,宽货币向宽信用开始发力,经济弱复苏交易和数据验证期来临,对债券市场应保持适度谨慎。

光大理财认为,随着疫情逐步得到控制,经济稳步恢复,逐渐从底部爬坡,支撑市场对经济修复的信心,长端利率存在一定的上行压力,但经济增长的动能及持续性有待进一步确认,配置资金也较为充足,整体利率低波动状态难以打破,预计债市仍将维持震荡态势。