分类: 财经

2022-09-01

截至8月31日,工行、农行、中行、建行、交行和邮储银行六大行2022年中期业绩报告发布完毕。

从大行业绩报告可透视金融支持实体质效。数据显示,多家大行上半年贷款增量创新高,尤其是针对基建、制造业等重点领域,信贷投放力度明显上升。与此同时,加大让利力度,普惠小微等领域的贷款利率持续下行。多家大行人士在业绩发布会上也表示,预计今年全年的信贷增量将稳中有升。

多家大行上半年贷款增量创新高

中报显示,上半年工行境内人民币贷款新增1.61万亿元,创历史新高;截至6月末,中行境内人民币公司贷款比年初新增8987亿元,增量创历史新高;农行上半年新增贷款1.6万亿元,创历史同期新高;邮储银行各项贷款增长5370亿元,同比多增608亿元,增量亦创历史同期新高。

“上半年,银行业整体面临有效信贷需求不足的挑战,我行前瞻预判市场形势,采取了一系列有效策略。”邮储银行行长刘建军表示,在总量安排方面,邮储银行坚持稳的总基调,全年信贷增量预计将稳中有升、超过去年全年。

此前,人民银行在部署下半年工作时明确,“引导金融机构增加对实体经济的贷款投放,保持贷款持续平稳增长。”对此,多家大行表示,下半年将继续保持新增贷款适度增长。

农行董事长谷澍称,从目前来看,农行在7月和8月的单月信贷投放量都已超过去年同期,“我们判断,9月到12月能大概率延续这一‘超过去年同期信贷投放量’的态势。”

工行行长廖林表示,下阶段工行将按照“总量同比增加,结构继续优化,重点更加突出”的目标进行投放。工行将调增全年的信贷增长计划,协同用好信贷、债券、债转股等投融资工具,形成组合效应。

基建、制造业等支持力度上升

加大整体信贷投放力度的同时,上半年,六大行信贷结构持续优化,对重大项目、制造业等重点领域和薄弱环节的支持力度进一步上升。

稳增长背景下,基础设施建设成为今年金融支持的重中之重。上半年多家大行做好重大项目融资服务。其中,农行持续加大对交通运输、水利工程、城市管廊等基础设施重大工程的融资支持和综合金融服务,上半年投放重大项目贷款4042亿元,同比多投671亿元,截至6月末农行基础设施贷款余额4.1万亿元,年增量2875亿元。6月末,建行基础设施行业领域贷款余额5.47万亿元,较上年末增加4065.90亿元,增幅8.02%,余额在公司类贷款和垫款中的占比为51.66%。

制造业是实体经济的“压舱石”,也是金融支持的重点领域。工行上半年制造业贷款同比增长29%,增量是上年同期的3.5倍,制造业中长期贷款和信用贷款两项指标均突破万亿大关。交行上半年境内行制造业贷款增长20.48%,制造业中长期贷款增长38.70%。中行制造业贷款增速为15.64%,中长期制造业贷款余额占比较年初提升1.3个百分点。

谷澍表示,接下来贷款将投向五大领域,主动对接政策性开发性金融工具,加大基础设施重大工程和重点项目信贷投放;进一步提高“三农”县域贷款占比;持续提升小微企业的金融服务质效;强化制造业、科创企业等重点领域金融服务;支持刚性和改善性住房信贷需求。

让利实体普惠小微贷款利率下行

银行支持实体经济,同时加大让利力度,这从银行贷款利率、尤其是普惠小微等重点领域的贷款利率下行趋势中可见一斑。

邮储银行本年新发放普惠型小微企业贷款平均利率4.92%,较上年全年下降27个基点。交行普惠型小微企业贷款累放平均利率3.84%,较上年下降0.16个百分点。建行上半年新发放普惠型小微企业贷款利率4.08%,较上年下降8个基点;上半年新发放涉农贷款利率4.08%,较上年末下降22个基点。

值得注意的是,由于银行加大让利力度,银行普遍面临息差收窄的挑战。工行年化净利息差和净利息收益率分别为1.85%和2.03%,同比分别下降8个基点和9个基点。农行上半年净息差为2.02%,比上年同期下降10个基点。

多家大行预计,下半年息差收窄的态势将趋缓。与此同时,银行将在让利实体经济和推动业务稳健增长两者间保持平衡,加大力度稳定息差。

刘建军表示,邮储银行要继续推进负债成本的下降,通过财富管理来提高活期存款的占比,同时继续压降中长期存款的规模和利率。通过这些安排,下半年的息差有望能够稳定。

农行副行长林立表示,预计下半年净息差还将承压,但是边际上将有所收窄。他还说,农行将持续加大对科技创新、普惠养老、交通物流、碳减排和煤炭清洁等领域的贷款投放,按照相关政策,对这些领域投放资金可获得央行专项再贷款的支持,在一定程度上有助于缓解贷款利率下行带来的压力。

资讯来源:新华网

责任编辑:果果

- 下一篇:经济保持持续恢复态势

- 上一篇:上半年A股企业盈利3.25万亿元 新经济表现出色

声明:该文观点仅代表作者本人,如有侵权请联系作者删除,也可通过邮件或页面下方联系我们说明情况,内容由发布者注册发布,本网系信息发布平台,仅提供信息存储空间服务,任何单位、个人、组织不得利用平台发布任何不实信息,一切法律后果都由发布者自行承担。T[telephone]}

相关阅读

-

流动大数据显露经济活力

光明网

-

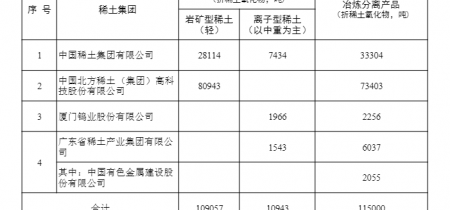

两部门:2023年第一批稀土开采总量控制指标为120000吨

人民网

-

市场信心和预期持续恢复

光明网

-

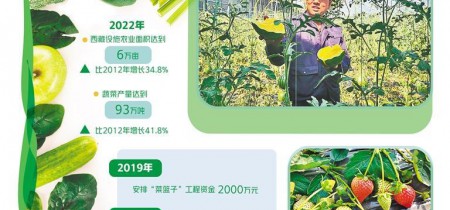

设施农业丰富菜篮子

光明网

-

对打工人而言,人工智能是敌亦是友

第一财经

-

上半年旅游业多惨?11家景点上市公司全部亏损,日亏428万元

第一财经

相关推荐

精彩图文

宁夏红寺堡区弘德村:黄河水甜在心头 好日子还在后头

习近平出席第二十五届圣彼得堡国际经济论坛全会并致辞

金砖国家领导人第十四次会晤举行 习近平主持会晤并发表重要讲话

花游综述:中国队获4金2铜连创历史 部分项目人才空白仍需解决

珍宝海鲜舫沉没引关注,有香港海事专家质疑拖船方式不合理

珠江流域北江预计将发生特大洪水,广东启动防汛Ⅰ级响应!直击多地救灾现场

新闻排行

相关推荐

精彩图文

宁夏红寺堡区弘德村:黄河水甜在心头 好日子还在后头

习近平出席第二十五届圣彼得堡国际经济论坛全会并致辞

金砖国家领导人第十四次会晤举行 习近平主持会晤并发表重要讲话

花游综述:中国队获4金2铜连创历史 部分项目人才空白仍需解决

珍宝海鲜舫沉没引关注,有香港海事专家质疑拖船方式不合理

珠江流域北江预计将发生特大洪水,广东启动防汛Ⅰ级响应!直击多地救灾现场

新闻排行